税制

上場株式等に関する税制について

株式等の取引での譲渡益が発生した場合、上場株式等(上場株式、公募投資信託、国債、地方債、公募公社債など)の譲渡益について税額を計算し、原則として確定申告が必要となります。

また、配当金・分配金・利子を受け取った場合には、20.315%の税率で源泉徴収が行われます。上場株式などの譲渡損失と配当金などは損益通算が可能です。譲渡損が出た場合は確定申告により、損益通算することによって3年間の繰越控除を受けることができます。

| 主な商品 | 特定口座 | 利益の種類 | 所得の区分 | 課税方法 | 税率 |

|---|---|---|---|---|---|

| 国内株式 ETF REIT 海外株式 公募株式投信 |

可 | 売却益・解約益・償還差益 | 譲渡所得 | 申告分離課税 | 20.315% ・所得税15.315% ・住民税5% |

| 配当金・分配金 | 配当所得 ※源泉徴収あり |

申告分離課税 | |||

| 総合課税 | 総合課税 | ||||

| 申告不要制度 | 20.315% ・所得税15.315% ・住民税5% |

||||

| 公社債 (国債、外国債券等) |

売却益・償還差益 | 譲渡所得 | 申告分離課税 | ||

| 利子 | 利子所得 ※源泉徴収あり |

申告分離課税 | |||

| 申告不要制度 | |||||

| 外貨建MMF | 売却益・償還差益 | 譲渡所得 | 申告分離課税 | ||

| 利子 | 利子所得 ※源泉徴収あり |

申告分離課税 | |||

| 申告不要制度 | |||||

| 指数先物・オプション FX・CFD・商品先物 |

不可 | 決済益 スワップポイント |

先物取引に 係る雑所得 |

申告分離課税 |

未上場株式や私募債等上場株式等に該当しない一般株式については、税区分等が異なります。

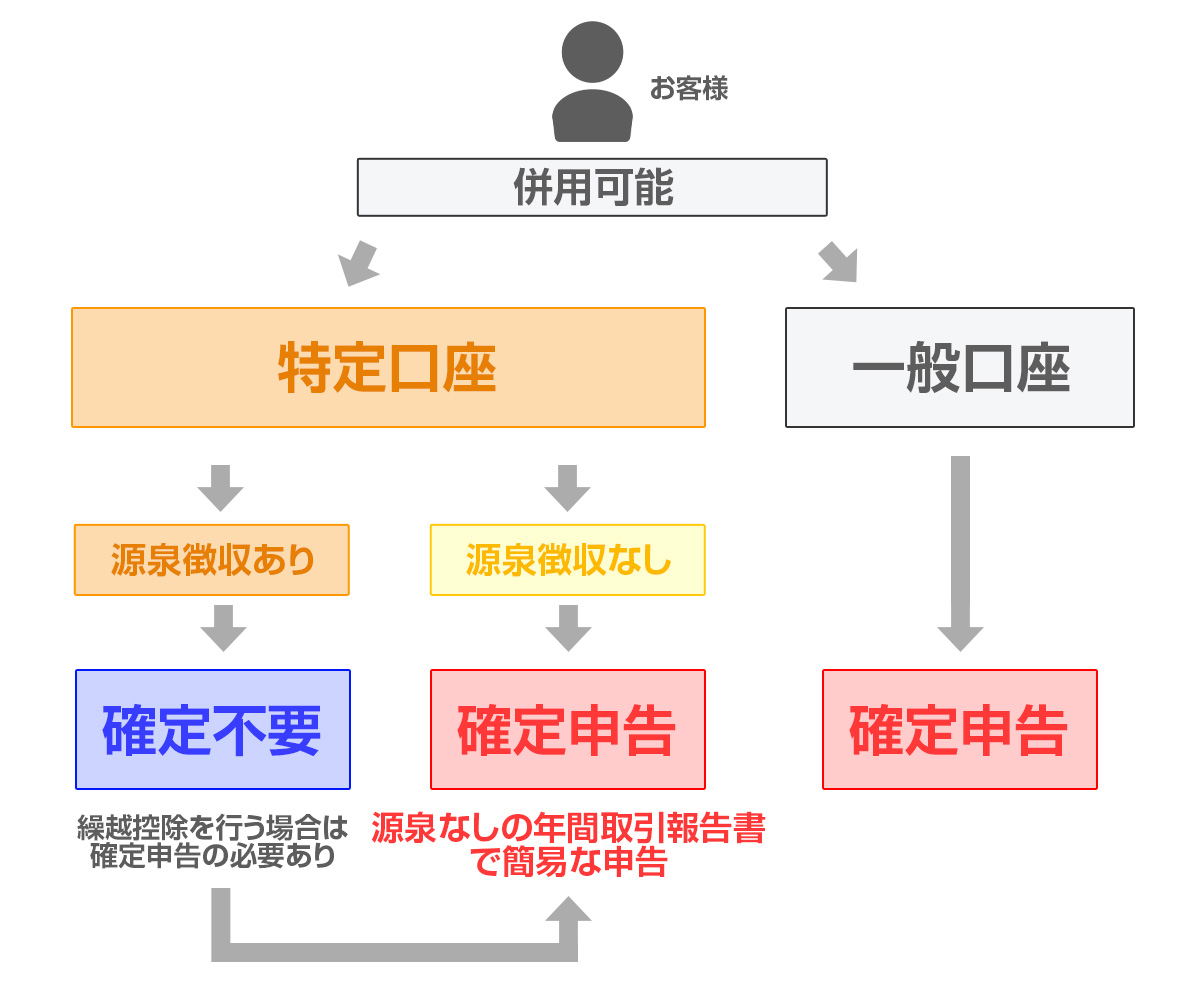

特定口座制度について

特定口座を利用すると、証券会社等が口座内の株式等の譲渡損益を計算するので、確定申告が簡易に行えます。「源泉徴収あり」を選ぶと、証券会社等が納税も行うため、確定申告をしなくてもよくなります。

2016年より特定公社債、公募公社債投資信託についても申告分離課税の対象となり、特定口座への預け入れが可能となりました。

株式等の譲渡所得は、「投資家自らが株式等の譲渡所得等の金額を計算して、確定申告を行って納税する」のが原則ですが、この手続を軽減するために設けられた制度が「特定口座」です。

特定口座は一般の取引口座とは別に設けられるもので、証券会社等が特定口座内の1年間の譲渡損益を計算します。計算結果は「特定口座年間取引報告書」にまとめられ、翌年の1月末までに投資家に送付されます。

投資家は、確定申告の際に、この「特定口座年間取引報告書」を譲渡に関する計算明細書の代わりにできるため、確定申告が簡易に行えます。

さらに、「源泉徴収あり」を選択した場合、その特定口座内の譲渡益や配当に対して一定の税率で証券会社等が源泉徴収(税金の天引き)を行うため、特定口座内の上場株式等の譲渡益や配当等について確定申告をしなくてもよくなります。

■ 特定口座の特徴

- 特定口座は、1つの証券会社等に原則として1口座のみ開設できます。複数の証券会社等に開設した場合、各々の特定口座の譲渡損益は、確定申告をすることにより通算できます。

- 「源泉徴収あり」の特定口座で確定申告をしないことにした場合、その株式等の譲渡益等や配当所得・利子所得の金額は、所得税・住民税における配偶者控除や扶養控除等の運用の有無を判定する際の「合計所得金額」には含まれません。

- 「源泉徴収あり」の特定口座の譲渡損益や配当所得・利子所得について、確定申告をするかしないかは、確定申告時に選べます。事前の届出は必要ありません。

-

「源泉徴収あり」の特定口座を利用していても、次のような場合には、確定申告をする必要があります。

- 他の上場株式等の譲渡損益との通算を行う場合

- 「上場株式等の譲渡損失の繰越控除」の適用を受ける場合 等

■ 特定口座で管理できるもの

特定口座で管理できる主なものは、次の通りです。

- 国内上場株式

- 公募株式投資信託

- 上場投資信託(不動産投資信託(J-REIT)を含む)

- 上場転換社債型新株予約権付社債

- 上場新株予約権付社債

- 外国の取引所に上場されている株式等

- 特定公社債

- 公募公社債投資信託

これらの配当・利子や収益分配金等については、「源泉徴収あり」の特定口座への受け入れが出来るようになっています。

その結果、「源泉徴収あり」の特定口座内で上場株式等の譲渡損失と上場株式等の配当所得・利子所得との損益通算が可能です(損益通算を行うための確定申告は不要です。なお、確定申告することも可能です。)。

割引債の償還時源泉徴収について

特定口座でお預りする割引債が償還する時は、特定口座で管理している取得価額に基づいて損益計算を行います。

特定口座以外(一般口座)でお預りする割引債が償還する時は、実際の損益にかかわらず、一律「みなし割引率」に基づいて差益を計算し、差益金額に対して20.315%の税率による源泉徴収を行います。この時の差益金額は、「償還金額×みなし割引率」で計算します。

「みなし割引率」に基づく源泉徴収税額は、確定申告により精算します。

■ 償還金が源泉徴収の対象となる割引債

ゼロクーポン債、ストリップス債、額面金額に対して90%以下の価格で発行された公社債(2015年12月31日以前に発行され発行時源泉徴収が行われた割引債を除く)が税法上割引債として取り扱われます。

みなし償還差益に対する源泉徴収の対象となる外国債券(2024年1月時点)

- ブラジル国債 2027年1月償還

- スペイン国債 2025年7月償還

- スペイン国債 2041年7月償還

- 米国国債 2045年2月償還

- バークレイズ銀行発行 トルコリラ建ゼロクーポン債 2025年7月償還

- バークレイズ銀行発行 トルコリラ建ゼロクーポン債 2027年12月償還

割引債の償還時源泉徴収について

| 特定口座 | 一般口座 | ||

|---|---|---|---|

| 源泉徴収あり | 源泉徴収なし | ||

| 償還差損益 (譲渡所得) |

償還金額 - 取得価額 | 償還金額 - 取得価額 | |

| 償還時源泉徴収 | 特定口座で計算された 償還差益に対して源泉徴収 (所得税:15.315%、住民税:5%) |

されない | 償還金額 × みなし割引率(※) × 20.315 |

| 確定申告の可否 | 不要(申告も選べる) | 原則必要 | 償還君額×みなし割引率(※)×20.315% (所得税15.315%、住民税5%) |

| 確定申告時の税率 | 申告分離課税(所得税:15.315%、住民税:5%) | ||

※ みなし割引率

| 償還期限 | みなし割引率 |

|---|---|

| 発行から償還までの期間が1年超の割引債 | 25% |

| 発行から償還までの期間が1年以内の割引債 | 0.20% |

みなし外国税額控除

ブラジル国債の利金につきましては、日本政府とブラジル政府との間で締結された租税条約に基づき、みなし外国税額控除(みなし外国税率は利子に対して20%)の対象となります。

みなし外国税額控除の適用については、確定申告を行うことにより、みなし外国税額控除に相当する金額を上限として、源泉徴収された所得税(復興特別所得税を含む)及び個人住民税について還付請求を行うことができます。

みなし外国税額控除対象の外国債券

- ブラジル国債 2024年1月償還

- ブラジル国債 2027年1月償還

- ブラジル国債 2028年1月償還 ※積立サービスによる買付を含む

- ブラジル国債 2033年1月償還

ご注意

このページの内容は、2024年1月1日現在の法令その他の情報に基づいて作成した主に個人のお客様に関する証券税制の情報となります。

今後の改正等により、取り扱いが異なる場合があります。

お客様の個別の状況等により税務上の取り扱いが異なる場合があります。

確定申告、その他税金に関する事項等につきましては、税理士等の税務専門家または最寄りの税務署にご相談ください。